一、全球大豆新作供应转换为减产格局,但全球大豆库销比仍较高

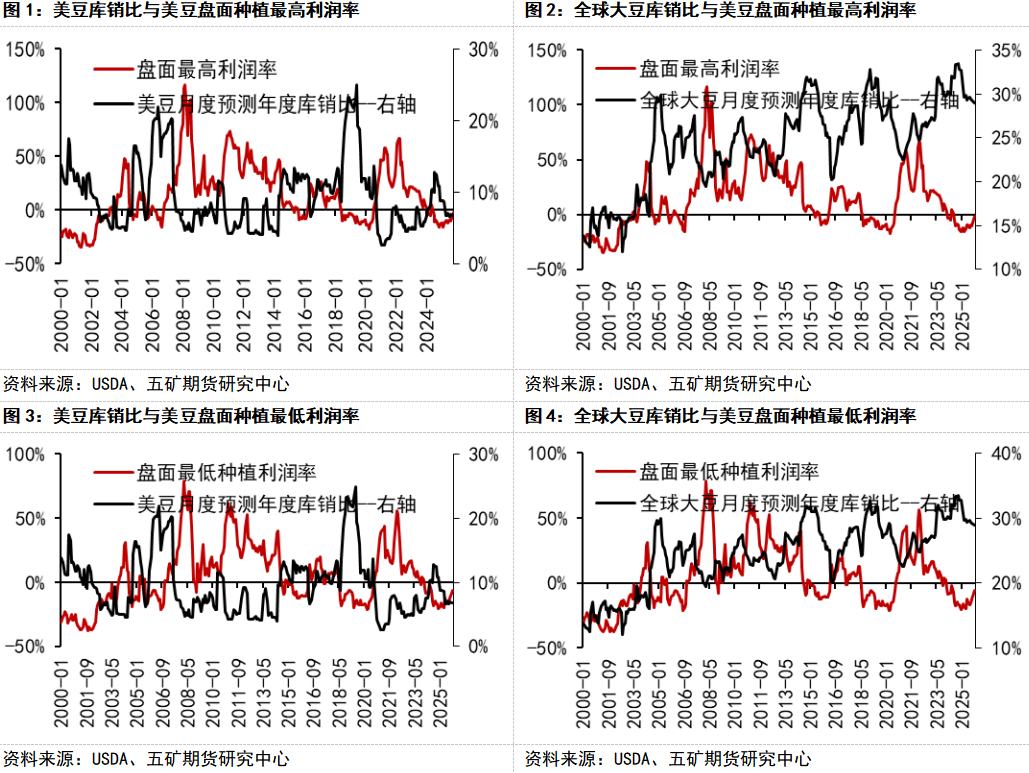

11月USDA预报再度调低全球大豆新作产量约400万吨,主要是印度、乌克兰、美国的大豆产量被下调。经过11月的下调后,USDA预估25/26年度全球大豆产量与消费量已几乎持平,同时,全球大豆供需格局由供需双增转换成供减需增。全球大豆预测年度库销比从2024年10月的33%落回到目前的28.94%,这为全球大豆提供了底部支撑,但因为同比仍较高,尚不足以产生CBOT大豆盘面种植利润丰厚的行情。

从库销比结合种植成本推演估值,美豆盘面价格维持底部区间震荡比较合理,这成为CBOT大豆价格的支撑,但全球大豆库销比仍较高,美豆盘面种植利润率承压,美豆在1180-1200美分/蒲的成本附近具有较强压力。

除了产量下调幅度较小之外,边际下调的产量主要来源于美国及其他较小的产量国,巴西及阿根廷的产量仍较大,因此对世界和中国的大豆贸易流影响并不直接,直观上中国还是能感受到巴西供应的压力,大豆获得丰富榨利的情景或需要来自南美种植问题的进一步驱动。

二、中国进口美国大豆,国内榨利承压

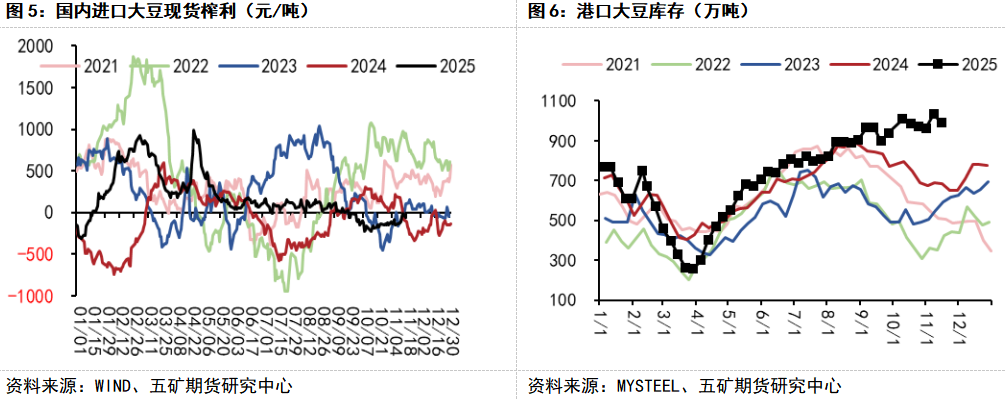

据外媒报道,中国于本周一购买了至少14批美国大豆,或至少840000吨,将在12月和1月装运。中国对美豆的采购若按APEC会议后贝森特的言论后期可能会持续。

当前国内大豆库存较高,截至上周末已达约990万吨,不过前期采购逐步下降,11月到来年2月底可能逐步去库,若对美国大豆12月、1月船期的采购增加,加上巴西丰产之后也能提供一些余量,可能来年3月国内港口大豆库存在400万吨附近,国内的库存不会太低。

三、南美天气较为正常,豆粕预计底部区间震荡

美豆方面,仍然维持区间震荡观点,因为其多次下调产量后库销比偏低,在950-1000美分/蒲一线具有较强支撑,上方空间则受到全球大豆供应丰富的限制。

升贴水方面,巴西12月报价升贴水因中国部分放开美豆进口已回落至220美分/蒲,1月升贴水已回落至150美分/蒲。近期巴西大豆可出口量下降,美豆交易需求回暖,进口成本有支撑。中期随着南美逐步定产,尤其在巴西12月丰水季节来临之后,市场容易交易南美丰产预期,进口成本可能再度下跌,不过届时的下跌底部明显,因为全球大豆供应相对去年已经有所下降,而需求稳定或略有增长。

榨利方面,国内现实库存压力大,随着预期去库榨利会逐步回暖,但由于预期去库力度不足,可能不会有太高的榨利水平。

因此,进口成本未来应是先涨后落有支撑,榨利也由于国内近期去库及3月以后累库区间波动,豆粕未来即在进口成本与榨利的反复涨落中形成区间震荡走势。

温馨提示:投资有风险,选择需谨慎。