研究员:刘大勇

期货从业证号:F03107370

投资咨询证号:Z0018389

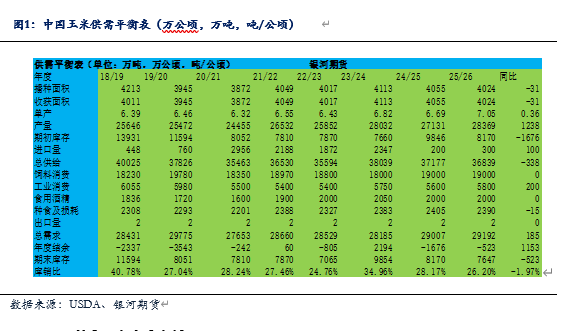

我们对新季玉米供需平衡表重新做了修正,也对新季玉米产量、结转库存、需求做了分析,认为玉米供应仍偏紧。新季玉米的底部和顶部可能会低于去年,对于贸易商及下游企业![]() 操作难度较大,并按照现货节奏给出玉米操作建议。第二部分新季玉米供应和需求数据修正

操作难度较大,并按照现货节奏给出玉米操作建议。第二部分新季玉米供应和需求数据修正

基于我们对新季玉米调研基础上,我们对新季玉米贡献平衡表做了最新修正,上调了玉米产量,下调结转库存,下调饲料需求,但考虑到玉米与小麦价差过低,玉米饲料需求并未减少,整体玉米供应仍偏紧。

一、新季玉米产量上调

由于新季玉米单产上调较多,玉米产量增加较多。国粮中心最新10月数据,全国玉米产量2.99亿吨,高于去年2.95亿吨,增产400万吨。钢联最新10月数据也上调产量,全国玉米产量为2.82亿吨,比去年增产1113万吨(去年产量2.71亿吨)。我们也将新季玉米产量上调至增产1250万吨,其中整个东北地区增产1100万吨左右(其中黑龙江增产200万吨,东北其他地区预计增产10%);华北地区考虑到收获时降雨影响,霉变较多,部分不能用等原因,预计和去年持平;西部地区增产200万吨左右。

二、种植成本继续下调

由于地租下降,及单产大幅增加,预计种植成本继续下调。按照黑龙江绥化为例,大部分地租为800元/亩,比去年下降70元/亩,包含种植、农药、花费等成本大约1200元/亩。但由于今年单产大幅增加,按照每亩1700斤潮粮计算,农户种植成本基本在0.71元/斤。折算到港成本基本在2000元/吨附近。

三、进口仍偏低,结转库存大幅调低

由于进口大幅减少,8-9月玉米现货仍处于高位,贸易商及下游企业库存大幅减少。按照钢联统计,结转库存比去年同期减少1700万吨,这和调研感觉基本一致。24/25年度全年进口玉米、大麦、高粱、DDGS共进口1840万吨,低于23/24年度的4797万吨。由于进口政策仍未放开,预计25/26年度谷物进口和上年度变化不大。24/25年度小麦进口330万吨,低于23/24年度的1246万吨,预计25/26年度小麦进口仍会偏低,基本在500万吨左右。

四、饲料需求有所下降,但玉米饲料需求可能会增加

生猪及蛋禽养殖利润亏损较大,养殖行业存栏会缓慢下降,对饲料需求有所减少,但考虑到玉米与小麦价差较低,饲料玉米需求可能会持平或增加。养殖行业去产能,但去化速度缓慢,工业饲料需求会小幅减少。由于进口谷物仍偏低,饲用玉米仍会偏紧,且玉米与小麦价差较大(10月底华北玉米2250元/吨附近,小麦2480元/吨附近,价差230元/吨),饲料中玉米用量仍会提高。25年由于小麦与玉米价差较低,预计约2500-3000万吨小麦流入饲料行业,25/26年度预计小麦进入饲料中低于24/25年度。不考虑政策性粮拍卖的前提下,玉米供应仍偏紧。

五、预期拍卖量会增加

2026年糙米、小麦及玉米仍会拍卖。目前2019年陈化稻谷预计1400万吨,26年会拍定向或拍卖。传言25年11月会拍卖小麦,17年小米预计760万吨,每周拍卖50万吨或者100万吨。预期明年玉米上涨后,各种政策粮会投放市场。第三部分玉米交易机会

由于25年玉米社会库存偏低,贸易商及下游企业会建库存,农户可能存在惜售,预计下方成本支撑较强,但上方有小麦压制。今年的玉米低点会高于去年,高点也会低于去年,对贸易商及用粮企业来讲,操作难度较大。我们以北港收购价为例,下方2050元/吨可能之城较强,年后如果按照小麦2450元/吨左右计算,华北玉米高点可能在2400元/吨附近,对应北港收购价可能在2300元/吨。我们根据季节性规律进行分析,年前可能还存在2个低点,11月初吉林卖压低点及12月底东北农户年前卖粮低点。我们认为12月底之前,玉米仍会底部震荡,盘面01也会底部震荡为主,贸易商可以滚动做流量。12月底集中卖粮时,考虑到资金成本及仓储成本,可以大量建库存,也可以买入05和07玉米。

风险提示

期市有风险,入市需谨慎

温馨提示:投资有风险,选择需谨慎。